Debet na koncie to jak magiczna chwila w finansach. Możesz w ciągu sekundy wydawać więcej, niż masz na koncie! Jednak ta magia nie zwalnia Cię od konsekwencji. Bank pozwala na ujemne saldo, ale to zobowiązanie, za które zapłacisz. Koszty debetu są często wyższe niż przy tradycyjnym kredycie. Dlatego zabierz kalkulator na zakupy. Lepiej zadbać o portfel przed finansową burzą!

A teraz przyjrzyjmy się przyczynom debetu. Dlaczego decydujemy się na cudze pieniądze? Niespodziewane wydatki często wpędzają nas w kąt. Nagły remont, nieplanowane wizyty w serwisie czy zakupy sprawiają, że debet staje się ratunkiem. Jednak bank określa to jako debet, a nie pożyczkę, więc magia ma swoje granice! Decydując się na ten sposób wsparcia finansowego, monitoruj swoje wydatki. Unikniesz wpadnięcia w pułapkę długów.

Teraz czas na chwilę powagi – jak żyć, gdy dług rośnie? Konsekwencje spóźnionych płatności mogą być groźne. Po pierwsze, czekają Cię wysokie odsetki. Dodatkowo historia kredytowa zacznie działać na Twoją szkodę. Banki, jak surowe matki, przypomną Ci o płatności przez monit. W najgorszym przypadku Twoje dane trafią do Biura Informacji Kredytowej. To może utrudnić w przyszłości uzyskanie kredytu.

Oto kilka konsekwencji spóźnionych płatności, które warto znać:

- Wysokie odsetki od zaległych płatności

- Negatywny wpływ na historię kredytową

- Możliwość otrzymywania monitów od banku

- Ryzyko trafienia do Biura Informacji Kredytowej

Jak więc zapanować nad chaosm debetu? Kluczem jest odpowiedzialne zarządzanie finansami. Monitoruj wydatki, twórz budżet i pamiętaj, że debet to nie gratis. To zobowiązanie, które musisz spłacić. Choć dodatkowe środki kusi, zawsze podchodź do nich ostrożnie. Lepiej mieć portfel pełen gotówki, niż żyć jak w cyrku z długami!”

| Przyczyny debetu | Konsekwencje spóźnionych płatności |

|---|---|

| Niespodziewane wydatki | Wysokie odsetki od zaległych płatności |

| Nagły remont | Negatywny wpływ na historię kredytową |

| Nieplanowane wizyty w serwisie | Możliwość otrzymywania monitów od banku |

| Zakupy | Ryzyko trafienia do Biura Informacji Kredytowej |

Czy wiesz, że większość banków oferuje debet o kilka punktów procentowych wyższy niż przeciętna stopa oprocentowania kredytów gotówkowych? Taki debet może kosztować cię znacznie więcej, jeśli nie będziesz go kontrolować!

Debet na koncie: Kluczowe wskazówki dla zarządzania finansami osobistymi

Debet na koncie to swoisty „finansowy pasek ratunkowy”. Działa jak spóźniony superbohater, który pojawia się w chwilach kryzysowych. Dzięki temu rozwiązaniu, jeśli Twoje fundusze na koncie wyglądają jak marne oszczędności, a Ty musisz natychmiast opłacić niespodziewany rachunek, bank pozwala Ci skorzystać z pieniędzy. Co więcej, te środki technicznie nie należą do Ciebie. Debet sprawdza się zwłaszcza wtedy, gdy brakuje Ci czasu na złożenie wniosku o kredyt gotówkowy. W praktyce każdy z nas może docenić tę elastyczną opcję. W końcu kto z nas nie potrzebuje czasem dodatkowych pieniędzy na „ważne sprawy”? Często lądujemy w pobliskiej kawiarni z najlepszymi ciastkami na świecie.

Przed wyciągnięciem ręki po „cudze” pieniądze warto jednak wiedzieć, co to oznacza. Każde zasilenie konta spłaca Twoje zadłużenie, a nowe środki nie pojawiają się jak za dotknięciem magicznej różdżki. Tutaj nie ma żadnej magii – tylko rozważne zarządzanie finansami. Debet nie jest darmowy, ponieważ banki na tym zarabiają. Oprocentowanie bywa wyższe niż w przypadku standardowych kredytów, więc jeśli planujesz korzystać z debetu jak z poduszki finansowej, pamiętaj o swoich wydatkach i spłatach. W końcu nie chcesz, aby debet stał się Twoim nowym, nieprzyjemnym towarzyszem, prawda?

Nie daj się zwieść wygodzie debetu – jego dłuższe używanie może okazać się pułapką. Każdy nadmiar wydatków może prowadzić do nieprzyjemnych konsekwencji. Bank prędzej czy później zacznie wysyłać Ci monitowe przypomnienia. Te przypomnienia brzmią jak złowroga melodia. Gdy odsetki zaczną rosnąć w zastraszającym tempie, sytuacja stanie się naprawdę trudna. Czarodziejska iluzja przerodzi się w twarde czasy oraz problemy z BIKiem. Aby uniknąć spirali zadłużenia, warto przemyśleć swoje podejście do finansów. Traktuj debet jak nożyczki – używaj go mądrze, a nie w każdej sytuacji.

Na koniec debet może być świetnym narzędziem w trudnych chwilach, ale nie radzi sobie z nadmiernym używaniem. Kluczowe jest podejście do niego z odpowiednią rozwagą. To trochę jak z jedzeniem pizzy z ananasem. Choć niektórzy to uwielbiają, inni traktują to jako największe posunięcie w historii. Dlatego dobrze przemyśl swoje potrzeby. Monitoruj wydatki, spłacaj długi na czas i nigdy nie przepraszaj za swoje finanse.

Aby skuteczniej zarządzać swoimi finansami, warto zwrócić uwagę na kilka kluczowych zasad:

- Planowanie budżetu miesięcznego dla lepszego zarządzania wydatkami.

- Regularna kontrola salda konta, aby unikać nieprzyjemnych niespodzianek.

- Rozważne korzystanie z debetu, z myślą o spłacie w terminie.

- Oszczędzanie na nieprzewidziane wydatki, aby zminimalizować potrzebę korzystania z debetu.

Jeśli mimo wszystko przekroczysz debet, pamiętaj, że zawsze warto rozmawiać z bankiem. Możesz ustalić nowe warunki lub restrukturyzację. W końcu to Ty sterujesz swoim finansowym statkiem. Debet powinien być tylko jednym z wielu żagli w morskim wietrze Twoich wydatków.

Kiedy debet staje się problemem? Analiza ryzyk finansowych

Debet na koncie przypomina ciocię, która oferuje pieniądze na piwo po imprezie. Z jednej strony to pomoc, ale z drugiej może nas wyrzucić z domu, gdy nie będziemy ostrożni. Debet pozwala wydawać więcej niż mamy na koncie. Wydaje się to rajem, zwłaszcza w kryzysowych sytuacjach. Kto z nas nie potrzebował nagle kasy na nowe buty czy naprawę samochodu? W takich chwilach debet jawi się jako ratunek. Jednak zanim po niego sięgniemy, warto przemyśleć konsekwencje.

Problemy zaczynają się, gdy traktujemy debet jak kieszeń z nieskończoną ilością pieniędzy. Może to dawać fałszywe poczucie bezpieczeństwa. Wydamy sporo kasy, ale musimy to szybko oddać. Nieprzemyślane korzystanie z debetu wprowadza nas w spiralę zadłużenia. A to nie jest zabawne, tak jak zakup nowych sneakersów. Każdy wpływ na konto najpierw pokrywa zadłużenie wobec banku. Dlatego musimy być odpowiedzialni w wydatkach. Choć debet pomaga w budżecie, niewłaściwe użycie prowadzi do finansowej katastrofy.

A co się stanie, gdy nie spłacimy debetu na czas? To tak, jakbyśmy nie odłożyli kluczy do samochodu na stole – łatwo wpaść w kłopoty! Bank nie będzie czekał i zażąda zwrotu pieniędzy. Czasami w krótkim terminie! Opóźnienia oznaczają wyższe odsetki, a sprawa może trafić do Biura Informacji Kredytowej. W skrócie, gra z bankiem ma swoje zasady. Musimy dokładnie przemyśleć nasze decyzje finansowe, by nie zaszkodzić sobie.

Pamiętajmy, debet może być sprzymierzeńcem w kryzysie, lecz tylko przy zdrowym rozsądku. Jeżeli korzystamy z debetu, róbmy to odpowiedzialnie. Miejmy plan spłaty w głowie. Gdy ktoś pyta, „czy da się żyć bez debetu?”, odpowiedzi są dwie: tak, ale wymaga to sztuki. Trzeba grać bezpiecznie i z szacunkiem dla finansów. Lepiej nie mieć debetu niż żałować jego użycia. Wyobrażam sobie zdziwienie, gdy bank zainterweniuje w moim życiu! Marzmy o luksusie, ale nie za wszelką cenę.

Oto kilka kluczowych zasad dotyczących odpowiedzialnego korzystania z debetu:

- Ustal jasny plan spłaty zadłużenia.

- Monitoruj swoje wydatki, aby nie przekroczyć debetu.

- Unikaj korzystania z debetu w nieprzemyślanych sytuacjach.

- Regularnie kontroluj saldo swojego konta.

Alternatywy dla debetu: Jak uniknąć niepotrzebnych zadłużeń?

W dzisiejszych czasach debet na koncie to często ostatnia deska ratunku. Czasem potrzebujemy dodatkowych pieniędzy, a nie chcemy czekać na kolejną wypłatę. Ale czy naprawdę musimy sięgać po te „cudowne” środki? Może lepiej rozważyć inne opcje z bardziej pozytywnej perspektywy? Zamiast godzić się na spiralę zadłużenia, pomyśl o metodach zarządzania swoimi finansami. To jak wybór garnka na makaron – po co brać ten najcięższy, skoro mamy lżejsze opcje? Zamiast debetu sprawdź pożyczki ratalne lub karty kredytowe. Ich zasady mogą być znacznie bardziej korzystne.

Każdy z nas zna uczucie, gdy kuszą nas zakupy na kredyt. Często później przychodzi gorycz, gdy czujemy się bardziej spłukani niż kiedykolwiek. Warto więc rozważyć kartę kredytową. W przeciwieństwie do debetu potrafi ona osłodzić życie. Oferuje nawet okres bezodsetkowy. Oznacza to, że jeżeli spłacisz zadłużenie przed terminem, bank nie naliczy odsetek. To jak darmowy deser po obiedzie – czujesz się lepiej bez wydawania dodatkowych pieniędzy!

Czy może czas na zmiany w podejściu do wydatków? Lepsze zarządzanie swoim budżetem przynosi efekty. Tworzenie planu wydatków i oszczędności to klucz do sukcesu. Może warto spróbować ograniczenia impulsywnego kupowania? Nie musisz żyć w lęku przed zerowym saldem na koncie! Jeżeli wiesz, że większe wydatki mogą się pojawić, zaplanuj, jak je pokryjesz. Stwórz sobie „poduszkę” finansową, która da Ci komfort w trudnych sytuacjach.

Poniżej przedstawiam kilka sposobów na poprawę zarządzania finansami:

- Tworzenie miesięcznego budżetu, aby kontrolować wydatki.

- Ustalenie priorytetów w wydatkach – co jest naprawdę potrzebne?

- Regularne oszczędzanie – nawet małe kwoty mogą się sumować.

- Unikanie impulsowych zakupów poprzez ustalanie listy zakupów.

Pamiętaj, że Twoje finanse przypominają ulubiony serial. Musisz śledzić wątki, aby nie wpaść w pułapki. Polityka banków bywa różna, ale zrozumienie niuansów pomaga uniknąć bolesnych niespodzianek. Dlatego zanim sięgniesz po debet, porozmawiaj z doradcą finansowym. Możesz też dobrze przemyśleć swoje opcje. Świadome podejmowanie decyzji to klucz do sukcesu oraz spokoju w portfelu!

Pytania i odpowiedzi

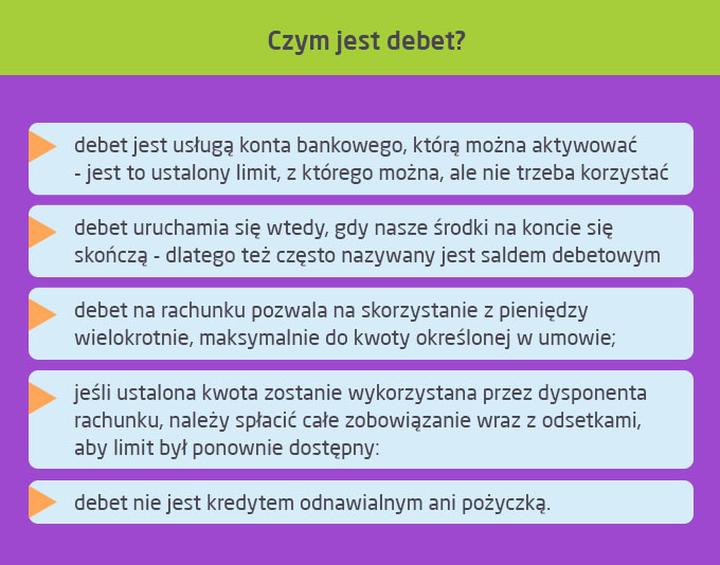

Co to jest debet na koncie?

Debet na koncie to możliwość wydawania więcej pieniędzy, niż mamy na koncie. Bank pozwala na ujemne saldo, ale za ten debet musimy zapłacić, ponieważ wiąże się z kosztami, które są często wyższe niż w przypadku tradycyjnego kredytu.

Jakie są przyczyny korzystania z debetu?

Przyczyny korzystania z debetu najczęściej obejmują niespodziewane wydatki, takie jak nagły remont, nieplanowane wizyty w serwisie czy zakupy, które zmuszają nas do sięgnięcia po „cudze pieniądze” jako formę wsparcia finansowego.

Jakie są konsekwencje spóźnionych płatności związanych z debetem?

Konsekwencje spóźnionych płatności mogą obejmować wysokie odsetki od zaległych płatności, negatywny wpływ na historię kredytową, możliwość otrzymywania monitów od banku oraz ryzyko trafienia do Biura Informacji Kredytowej.

Jak można zapanować nad chaosem debetu?

Aby zapanować nad chaosem debetu, kluczowe jest odpowiedzialne zarządzanie finansami, które obejmuje monitorowanie wydatków, tworzenie budżetu oraz spłacanie debetu na czas, co pomoże uniknąć spirali zadłużenia.

Jakie są alternatywy dla debetu?

Alternatywy dla debetu to m.in. pożyczki ratalne oraz karty kredytowe, które mogą oferować korzystniejsze zasady w porównaniu do debetu, zwłaszcza w kontekście kosztów i możliwości spłaty bez odsetek.